美债收益率走高发出了什么信号 美债收益率后市将惯性走强

2021-03-17 09:11:46来源:期货日报

美债收益率自去年年底以来急剧上涨,引发市场关注。全球金融市场联动性越来越强,牵一发而动全身。是什么引发了美债收益率的大涨?美元指数、美股与美债收益率之间是什么关系?美债收益率飙升是否引发股市大跌?国内A股是否受到了影响?后市有哪些投资机会?本报邀请业内市场人士剥茧抽丝,就上述问题进行分析和解读。

随着新冠肺炎疫苗的广泛接种以及经济活动强劲复苏,美国10年期国债收益率急剧上涨,目前已经突破1.6的高位;面对美债收益率大涨,市场莫衷一是,有人担心美股以及大宗商品大跌,也有人认为美债走强更强化了“商品超级周期”的到来。我们认为,美债收益率短期大涨趋势强化了经济复苏的判断,总体利多美风险资产以及全球大宗商品,但是我们也一再强调:从美林投资时钟看,全球从衰退转入复苏、中国从复苏转向局部过热,这种复苏以及过热的持续性和稳定性都很脆弱,甚至不排除可逆。因此,展望第二季度,经历年初的大幅上涨以后,全球风险资产面临一定幅度调整,大宗商品也将从短期的狂热进入振荡分化局面。

美债收益率后市将惯性走强

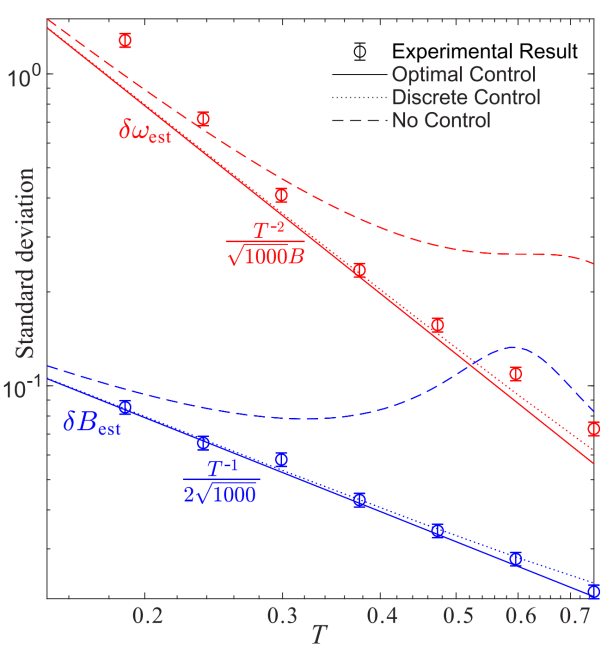

美债收益率长周期与美国经济增长方向一致,但是见顶和触底时间相对超前。我们统计下来,2015年以来美国10年期国债收益率振荡重心持续下降,曾在经济增长加快的2018年第三季度到达近年来高点3.1,后面美国经济增长持续走低,美10年期国债收益率持续下跌,在2020年7月,受到新冠肺炎疫情的影响,美股大跌、美国经济前景黯淡,市场对未来经济陷入衰退或者萧条的担忧加剧,导致10年期国债收益率创纪录地下降至0.5左右水平。后面在美联储无限量QE下,美债收益率持续在1以下低位振荡,直到2021年1月,美债收益率才从1左右快速上涨至当前的1.6水平。

在全球新冠肺炎疫情冲击之前的5个年度,美10年期国债收益率中枢在2.2左右,美国平均核心通胀在2.1左右,美国GDP平均增长3.8左右,美债收益率接近美国核心CPI,为美GDP年化增长率的一半左右。从过去10年情况看,美10年期国债收益率基本体现了市场预期的通胀率,但远远低于经济增长率,更多体现经济增长前景的预期,美债收益率大部分时间低于核心CPI,形成实际上的负利率。历史情况表明,收益率上升阶段往往对应经济增长加快阶段,收益率下降阶段对应经济增长减缓阶段。

美联储在2月公布的核心个人消费支出(PCE)物价指数环比增长0.3%,同比增长1.5%,均高于预期,但同比增幅仍低于美联储设定的2%年化目标,实际通胀率低于潜在通胀率的预期。因此,从10年期国债收益率走势情况看,美债大幅走高是预期经济增长加快,是对拜登上任以后通过财政纾困、积极抗疫复产带来经济快速复苏的信心体现。在这样的背景下,美国甚至全球潜在通胀率走高。为了缩小负利率差距,美国10年国债收益率呈现区间均值回归,美10年期国债收益率基本靠近核心通胀率。因此,美国10年期国债收益率后市会惯性走强,年内不排除达到2.0甚至2.2水平。

长期看,美元指数在弱势区域振荡,美联储实施的宽松货币政策尤其是无限量QE可能促使美元指数进一步下跌至87的市场中枢以下。但中短期情况看,美元指数与美债收益率基本呈现同向波动,我们理解为,随着美国经济活动转好,美长期国债收益率上升,美债券以及以美元计价资产受到追捧,因此大量套利资金进入,造成美元指数走强。

美元、美股与美债收益率之间的关系

美债收益率与美股波动方向规律性不强,在经济增长出现拐点初期,两者是同步走强或者走弱,但是到后期,美国债收益率大涨以后,市场因为通胀担忧,导致美联储宽松货币政策较早退出,利空美股走向。同样,在美国10年期国债收益率下跌尾端,美股因为货币宽松导致的投机需求上升,美股上涨而美国债收益率下降。

从历史情况看,早在疫情大规模蔓延冲击之前,美2年期国债收益率急剧上涨,超过5年期国债收益率,这种利率倒挂加剧了市场对通缩的担忧,因此一度引发美股急剧下跌。当前时点,2年期国债收益率仍然处在低位,长期国债收益率对2年期仍有100点以上基差,不太可能出现通缩。历史上看,轻微的通胀,股市、债市、商品均走强,只有恶性通货膨胀才会导致股指大跌,对通胀担心造成的股指调整幅度或者时间远远小于对通缩担忧造成的股指下跌幅度和时间。

后市潜在的投资机会

综合以上对美债、美股以及美元三者的判断,我们认为:第二季度美元指数以及美债收益率大概率继续小幅上涨,美股以及全球大宗商品先扬后抑,随着美元指数临近95、美10年期国债收益率接近2%,美风险资产以及大宗商品可能面临急剧调整,贵金属黄金以及白银先抑后扬,短期风险资产的风头正盛以及比特币大涨均令贵金属短期振荡走弱,国际原油价格中短期仍以小幅上涨为主。

因为美元走强,人民币相对弱势,海外资金流入速度减缓,不排除外资一定程度地流出A股,而国内输入型通胀压力明显增强,但今年经济增长目标在6%左右,A股明显弱于国际市场。第二季度A股可能步入弱势振荡或者阶段性筑底阶段,受外围市场影响较小,价值股或者周期板块有结构性投资机会。

免责声明

免责声明