上海银行可转债申购踊跃 上银转债申购基本完成

2021-02-08 10:47:47来源:中国经济网

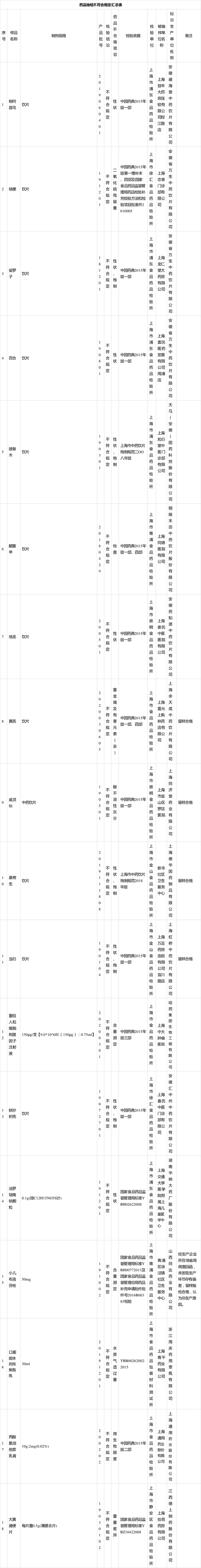

1月25日,上海银行A股可转换公司债券(以下简称“上银转债”,债券代码为“113042”)申购基本完成。据了解,上海银行本次可转债将纳入中证转债指数,200亿元的可转债发行总规模成为仅次于浦发转债、中信转债、光大转债的中证转债指数中权重最大的转债,对市场投资者具有重要配置价值。

1月26日,上海银行公布了上银转债网上申购中签率和网下申购配售结果。作为市场稀缺的大规模优质可转债,本次上银转债的申购情况非常火爆,原股东参与优先配售和市场投资者参与网下网上申购热情高涨,本次发行的200亿元上银转债中,共向原股东优先配售71.63亿元,占总量的35.82%,网上网下有效申购量合计11.77万亿元,网下机构投资者和网上社会公众投资者最终获配128.37亿元,网上网下申购倍数高达917倍,网上网下中签率仅为0.11%,为2019年可转债申购新规以来全市场网上网下合计申购量第二的可转债及申购量最大的银行可转债。

此次上海银行可转换债券获得大量长线和基本面驱动对冲基金等机构投资者的踊跃申购,中签率也创了2019年可转债申购新规以来,百亿规模银行可转债中签率新低,充分显示出了上银转债对于投资者的巨大吸引力,以及上海银行在资本市场的良好形象。

1月9日,上海银行率先披露A股上市银行首份2020年业绩快报,归母净利润同比增速大幅转正至2.89%。在疫情影响和实体经济支持力度不断加大的背景下,这一成绩的取得显示了其内生发展的韧劲,因此获得了资本市场的青睐。

根据募集说明书,本次上海银行可转债将用于支持公司未来业务发展,并在转股后补充公司核心一级资本。可转债的发行将有助于降低公司的融资成本,优化公司资本结构,增强持续盈利能力和抗风险能力,提升公司综合竞争力,为公司的长期持续发展奠定坚实基础。

免责声明

免责声明