百年建筑:2024年上半年水泥市场“量价利”盘点

2024-07-08 15:32:26来源:百年建筑网

截至6月30日,百年建筑建材综合价格指数为124.91,同比减少7.89个点;较3月末增长0.6个点,基本持平,较1月初下降15.6个点。一季度建材价格震荡下跌,尤其是年后跌幅较大。4月止跌回升,虽然4至5月建材价格较3月底明显上涨,不过5月下旬至6月价格再度走弱,最终回归3月末水平。

核心观点:

1、建材消费不及预期,现有需求难以支撑价格上涨;

2、原材料价格震荡下行,生产成本压力减小;

3、部分企业亏损,市场在“竞争“与“竞合”中矛盾前行。

一、建材消费同比降幅超2成

1、整体需求同比下降24.3%

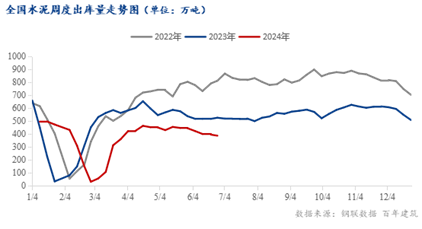

(观察指标-百年建筑水泥出库量 )

百年建筑调研:1-6月样本企业出库量同比下降24.3%,分三个阶段来看:①年后开工滞后,市场回暖力度不如去年同期,3月水泥出库量下降46.35%;②4-5月需求旺季不旺,特别是华南连续降雨,整体市场需求更是表现平平;③6月全国平均降水量较常年同期偏多11.9%,需求弱势下行,也这是建材综合价格指数回归3月末水平的最大原因。即使是需求风向标的上海,需求也同比下降:1-6月全样本混凝土产量共完成2827.34万方,比去年同期下降13.69%。

资金到位率不高及新开工项目数同比下降导致需求下降。具体来看:

(1)资金到位率61.08%

截至6月底,百年建筑样本建筑工地资金到位率为61.08%,市场反馈来看,今年工地资金到位偏慢,整体到位率不高。

(2)新开工项目数同比下降34.98%

据Mysteel不完全统计1-6月项目开工38055个,同比下降34.98%。

2、基建水泥直供量同比下降6.5%

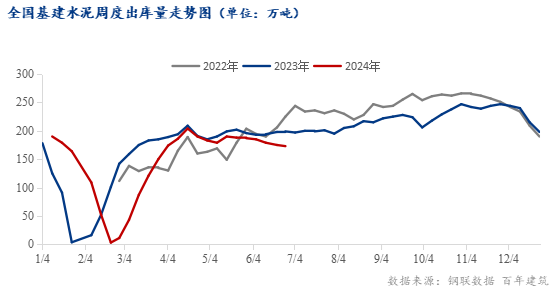

(观察指标-百年建筑水泥直供量 )

百年建筑调研:样本基建水泥直供量同比下降6.5%。公开数据显示,今年上半年全国地方债发行约3.5万亿元,同比下降约20%;其中,新增专项债1.5万亿,新增投向基建领域占比68.4%,继续保持高位。因此基建水泥直供的降幅不大。调研反馈,今年部分续建的重点工程资金前期为贸易商垫资,后续出现回款不及预期的情况,因此5月后施工进度变慢,没有出现如去年同期的赶工“热潮“,也导致了6月的基建直供量走势与去年两级分化,连续下降。

3、房建市政开工不及预期,厂房项目是优选

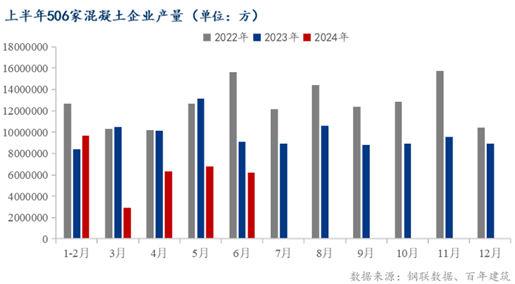

(观察指标-百年建筑混凝土产量 )

百年建筑调研:1-6月样本搅拌站混凝土产量同比减少37.7%。①公布的房地产各项数据均继续走弱或未有改善,百年建筑调研搅拌站在供及在手订单中房地产项目占比越来越少,部分企业甚至是0,这部分对需求拖累较大;②市场反馈部分地区市政项目也因化债压力下,实际开工数量有所减少,建设进度也因资金回款等问题减慢;③部分搅拌站反馈产业园类项目需求尚可,回款情况各有不同;④厂房类资金回款相对较好,是供应商的优选。

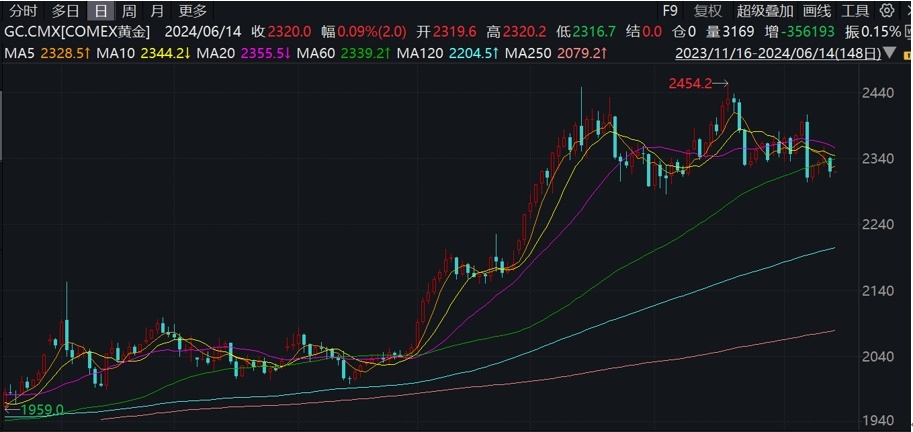

二、原材料价格下行,生产成本压力减小

2024上半年在稳价保供政策及进口煤的补充下,中国煤炭的供应能力保持宽松,上半年动力煤国内产量与进口量维持相对高位,我国动力煤现货价格重心小幅下移。因此熟料生产成本下降,另外,矿渣粉均价同比下跌23.6%、粉煤灰价格同比下跌14.19%,加之清洁能源的使用等,水泥生产成本压力减少。混凝土方面也由于水泥、掺合料、砂石等价格弱势运行,实际生产成本变化不大。

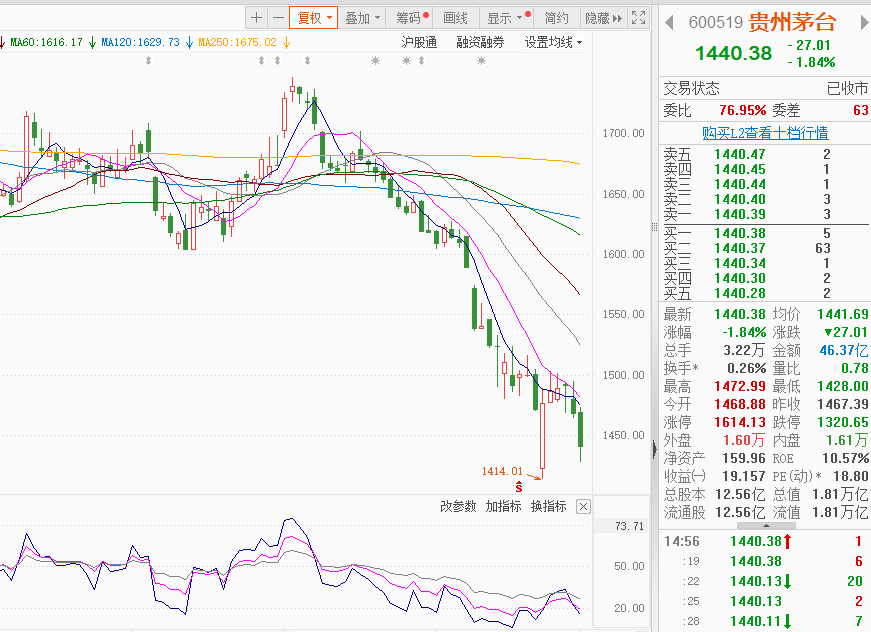

三、部分企业亏损,“竞争 ”与“竞合”矛盾

一季度多数上市水泥企业均有不同程度的亏损,因此为扭亏为盈,二季度建材价格连续推涨。只不过市场需求在萎缩,去库压力较大,份额“保卫战”在所难免。加之企业互信度下降,到底是“竞争“还是“竞合”?一时也较为矛盾。近期部分企业发布上半年经营公告,仍有亏损,公司表示表示采取降本增效措施,成本同比下降明显,但未能覆盖销量及售价变动带来的影响。7月建材价格或继续上涨,市场竞争或仍难避免。

四、后期展望

总结上半年“量价利”表现:建材市场一季度同比下降,二季度“积极稳价,保量、挽亏 ”,表现可圈可点。进入7月后南方地区雨水减少且高温暂时未对实际施工节奏带来明显影响,因此建材生产企业、中转库贸易商反馈销量有一定回升,在手直供项目较多的供应商销量恢复情况尚可。据市场反馈盘点目前的在手订单,预计7月部分区域项目开工可能增多,局部资金或有好转,但考虑到7-8月是传统台风、雨水、高温淡季,施工强度提升有一定难度,因此整体需求改善空间有限。不过有专家称三季度或是集中发债的高峰,为四季度的项目建设提供更多的动力,届时建材市场有望量价双升。

免责声明

免责声明