退市制度改革有助于加快绩差股出清 加快A股优胜劣汰

2021-01-13 09:20:13来源:金融界

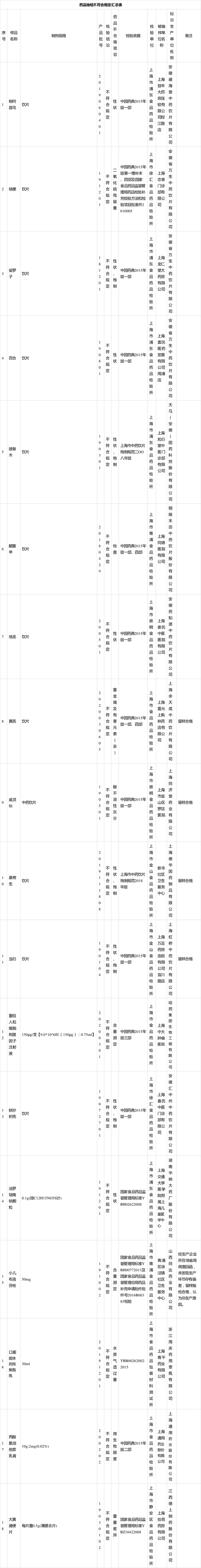

核心结论:①过去退市制度不健全导致A股退市数量少,导致小市值公司多,相比美股,A股小市值公司成交额占比大、估值更高。②20年底A股退市制度改革如期落地,完善了退市指标,简化了退市流程。③A股注册制加速推行,退市制度改革有助于加快绩差股出清,提高上市公司整体质量,优化市场资源配置。

退市制度改革加快A股优胜劣汰

过去A股退市制度不完善,每年退市的数量几乎可以忽略不计。随着注册制在科创板和创业板成功试点,2021年有望全市场实行注册制。“宽进”对应“严出”,2020/12/31沪深交易所出台“退市新规”,2021/1/6 *ST天夏成为退市第一股。本次退市制度改革有何看点,对A股的意义和作用如何?本文将就此话题进行分析。

1.对比美股,过去A股退市数量较少?

相对美股,A股过去退市数量少且多为主动退市。2005年A股实施股权分置改革,以此为界,2005-2020年美股年均退市公司达到366家,而A股退市公司仅为个位数。以“当年退市公司数量/当年末上市公司数量”计算当年退市率,2005-2020年美股退市率平均为8.1%,A股平均为0.3%。我们将吸收合并、私有化、证券置换定义为主动退市,其余情形定义为被动退市。A股过去多为主动退市,强制退市的力度较小,1999-2020年A股共退市126家公司,其中主动退市的有46家,占比为36.5%,被动退市的有30家,占比为23.8%,其他退市类型有50家,占比39.7%。相比之下,美股退市公司中大约一半是被强制退市,并且由于退市企业和IPO企业数量相当,美国上市公司家数稳定在4500-5000家,保持着良性的“新陈代谢”。

退市制度不完善导致A股小市值个股大量积聚。过去A股退市制度不健全,退市指标设置不合理,退市流程漫长且低效,导致本应退市的公司无法有效出清,这些公司逐渐被边缘化而产生大量小市值公司。相对海外市场,A股小市值公司成交额占比偏高,以2020/12/31的市值进行划分,市值后50%的个股2020年成交额占比达18.9%,美股和港股作为成熟市场仅为2.0%和0.7%,台股为3.8%,日股为4.3 %,韩股为10.1%。同时,A股小市值公司估值也高于海外市场,市值后50%个股PE(TTM)中位数为37.5倍,港股仅为10.1倍,日股为13.2倍,美股为15.8倍,韩股为17.9倍,台股为21.3倍。可见,A股退市制度缺位导致部分小市值公司占用较多的市场资源。

2. A股退市制度改革“靴子落地”

A股退市制度改革如期落地,逐渐向成熟市场靠拢。A股注册制改革已经推行两年,2020/12/31沪深交易所正式发布“退市新规”,作为注册制的配套制度,修订后的退市规则已经可以对标美股,新规的核心修订内容包括两个方面:

(1)完善退市指标。美股退市标准相对市场化,采取量化及非量化指标相结合的方式,侧重于在市值、股东人数及股价方面对退市条件做出明确规定,对财务指标规定较少。本次A股“退市新规”将退市指标分为四类:①财务类指标。新增“扣非前后净利润孰低者为负且营收低于1亿元” 组合指标,替换原来单一的净利润、营业收入指标,同时财务指标和审计意见可交叉适用;②交易类指标:将面值退市指标修改为“连续20个交易日的每日股票收盘价均低于人民币1元”;③规范类指标:新增信息披露或规范运作缺陷、半数董事无法保证两大退市指标,并细化具体标准;④重大违法类指标:新增“造假金额+造假比例”的量化指标,考察的时间周期为2年。

(2)简化退市流程。美国纽交所和纳斯达克未设置暂停上市和恢复上市环节,但给予退市公司申诉复核的权利,纳斯达克还会给予退市公司45-180天的整改期,最大限度地维护了公司的上市资格。过去A股上市公司在被实施退市决定前,会经历一段时间的暂停上市,漫长退市流程给予退市公司足够的时间摘星脱帽进行“保壳”。本次A股“退市新规”对退市流程进行了优化:①取消暂停上市和恢复上市环节,连续两年触及财务类指标即终止上市;②取消交易类退市情形的退市整理期设置,退市整理期首日不设涨跌幅限制,将退市整理期交易时限从30个交易日缩短为15个交易日;③将重大违法类退市连续停牌时点延后。

3.退市制度改革加快A股优胜劣汰

退市制度匹配注册制,加快A股新陈代谢。科创板注册制试点与创业板注册制改革已经顺利实施,A股IPO明显加速,2020年IPO数量达396家,同比大增95.1%。在此推动下A股上市公司总数升至4140家,同比增长10.1%,明显高于2005-2019年的复合增速7.5%,更要高于美股2005-2020的复合增速1.8%。同时,截至2020/1/8 A股尚有280家公司已通过IPO审核但尚未发行,上市公司扩容压力较大。经过一系列的试点与制度改革,全市场推行注册制条件已经逐步具备,“十四五”规划建议明确要全面实行股票发行注册制,建立常态化退市机制,提高直接融资比重。退市制度是注册制实施的重要配套制度,有助于保障注册制下市场生态能够实现优胜劣汰的自我净化,实现A股上市公司数量的动态平衡,优化资本市场的资源配置功能。

退市制度改革有助于提高上市公司整体质量。目前A股存在诸多应当退市或者处在退市边缘的小公司,这些公司的基本面往往较差。根据“退市新规”的财务类和交易类指标,可以筛选出72家符合退市条件的公司,整体法计算下,72家可退市公司/剔除可退市公司的全部A股20Q3年累计营收增速的中位数为-9.9%/1.4%,累计净利润增速的中位数为-56.9%/-6.2%,ROE的中位数为-21.6%/7.0%。正是由于这些绩差股无法及时退市,拉低了A股整体的盈利性,也加剧了个股市场表现的分化。我们以(全部个股涨幅标准差/全部个股涨幅均值)代表个股涨幅的离散度,发现本轮牛市中个股分化日益严重,2020年个股的离散度上升至3.9。因此,绩差股得不到退市,加大了投资者的选股难度,投资者整体收益也就得不到保障。“退市新规”的出台有助于促进A股“新陈代谢”,提高上市公司整体质量,优化市场资源配置。(作者 荀玉根、李影)

免责声明

免责声明