出售房产、质押股权、增发融资 直面退市风险的华谊兄弟正背水一战

2020-06-11 16:32:53来源:观察者网

出售房产、质押股权、增发融资,已连亏两年、将直面退市风险的华谊兄弟(300027.SZ)正背水一战。

据香港《文汇报》6月5日报道,华谊兄弟董事长王忠军以近2.2亿港元(约合人民币2亿元)出售了自己位于中半山富汇豪庭的两户相连豪宅。虽然相较于2018年的2.88亿港元折价23.6%,但仍比2010年1.32亿港元的购入价格增加8800万港元,升值66%。

报道中还介绍,早在2018年,华谊兄弟总裁王忠磊也以8900万港元(约合人民币8100万元)出售了自己位于同一座楼的单户房产,并较2012年购入价7980万港元升值11%。

为此,观察者网致电华谊兄弟,但截至发稿,对方的电话始终未能接通。

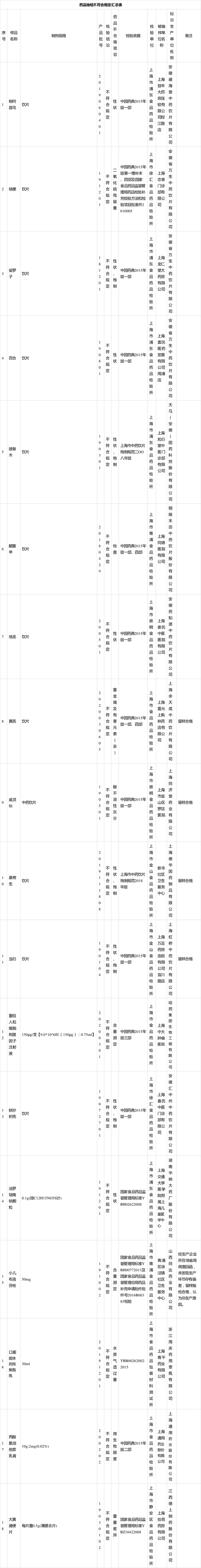

除此之外,观察者网注意到,5月22日华谊兄弟发布公告称,股东会通过《关于公司申请委托贷款展期并提供质押担保及关联自然人提供担保的议案》,并于6月5日在《关于股东部分股份质押及解押的公告》中详细披露了此次质押的细节。

公告显示,王忠军分别于5月18日、5月26日、5月27日解押了质押于中信建投和恒泰证券的3810万股股份,占公司总股本的1.37%;王忠磊于6月2日解押了质押于中信建投的550万股股份,占公司总股本的0.2%。

随后不到两天,王忠军、王忠磊分别于6月3日、6月4日又向浙江稠州商业银行质押了3800万股和1341万股,分别占公司总股本的1.36%和0.48%,用于偿还债务。

值得一提的是,上述质押完成后,作为公司实际控制人王忠军、王忠磊所质押的股份分别占其所持股份的91.68%和99.98%。

但公告披露,此次股份质押不用于满足上市公司生产经营相关需求。

观察者网查询华谊兄弟的财报数据发现,后者已连续两年亏损,2018年扣非后净利润-11.8亿元,2019年扣非后净利润-39.6亿元。

2020年一季度,尽管影视行业受疫情影响,但华谊兄弟扣非后净利润约-1.1亿元。必须注意的是,如果今年后三个季度无法力挽狂澜,华谊兄弟将面临A股强制退市的风险。

经营未能改善的同时,华谊兄弟现金流情况自然也不乐观。

2019年,华谊兄弟经营活动产生的现金流净量仅为9亿元,较2018年58亿元减少49亿元,同比下降84%。

而受疫情影响,华谊兄弟2020年第一季度经营活动产生的现金流净额已达到-40亿元。

自2018年首次亏损以来,除卖房、质押股权之外,王忠军、王忠磊两兄弟救市动作频繁。

2019年8月,自幼爱画的王忠军卖掉了自己多年收藏的名画,并称“为了公司的安全性,我什么都可以卖掉”;2019年9月,华谊兄弟及全资孙公司华谊国际投资以5500万美元(约合3.9亿元人民币)转让了其持有的GDC公司全部股份,并在公告中提到所得资金将用于补充公司流动资金。

2020年4月28日,华谊兄弟发布了非公开发行A股股票的预案称,拟以2.78元/股非公开发行合计不超过8.24亿股,募集资金总额不超过22.9亿元,扣除发行费用后将用于补充流动资金及偿还借款。

参与此次定增的认购机构阵容十分豪华,既有国内知名的BAT中的腾讯和阿里旗下的公司、也有复星系的豫园股份,还有国资背景的山东经达。

观察者网查询启信宝发现,华谊兄弟前十大股东中,腾讯、阿里、马云均在列,分别持有华谊兄弟7.9%、4.45%、2.58%的股份。

然而此次定增未能顺利进行,在5月19日的股东大会上,王忠磊亲自否掉了该项议案,在是否与阳光人寿签署生效协议时投出了反对票。不过,华谊方面表示,定增方案依然会继续推进,向除阳光保险外的其他认购方募集资金,金额依然是22.9亿元。

6月8日,华谊兄弟股价收盘于4.32元/股,相比2015年高峰时的32.16元/股,缩水逾8成,市值也从高峰时的900多亿元,跌至现在的120亿元。(苏健)

免责声明

免责声明